Что такое черный понедельник?

Черный понедельник — это термин, используемый для описания внезапного и сильного падения фондового рынка 19 октября 1987 года. Промышленный индекс Доу Джонса (DJIA), который измеряет показатели фондового рынка США, тогда упал более чем на 22%. Этому событию предшествовали два других резких падения за неделю до этого.

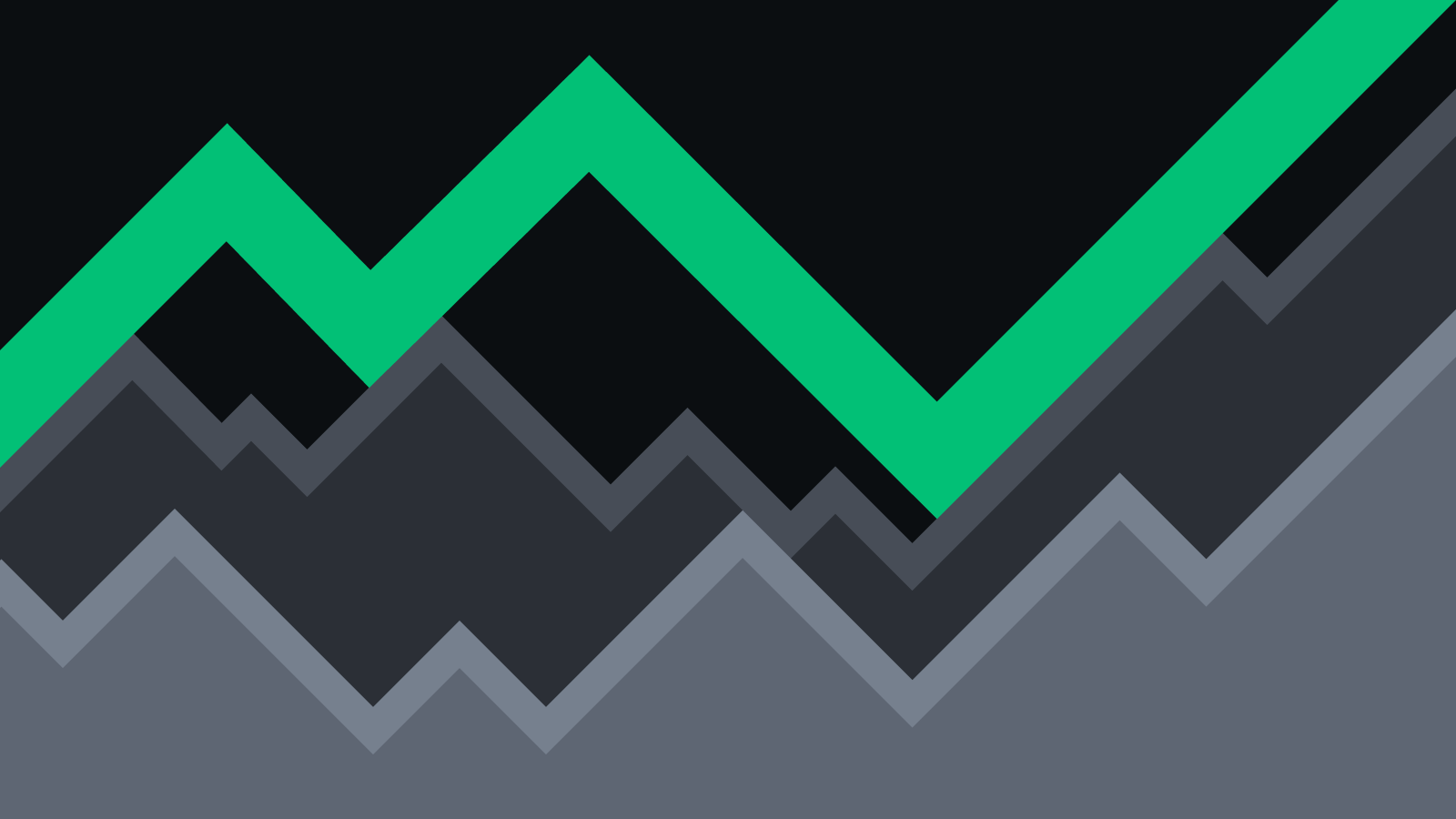

Показатели промышленного индекса Доу-Джонса в период черного понедельника.

Показатели промышленного индекса Доу-Джонса в период черного понедельника.

Черный понедельник запомнился как начало глобального падения фондового рынка и на сегодняшний день, это одни из самых ужасных дней в его истории.

Общий объем торгов на биржах был настолько высоким, что компьютеры того времени не справлялись с внезапной нагрузкой на систему. Ордера оставались незаполненными в течение нескольких часов, а крупные денежные переводы сильно задерживались.

Затем на рынках фьючерсов и опционов тоже произошло серьезное падение, которое оказало значительное влияние на экономику в целом. К концу месяца большинство основных мировых индексов потеряли 20-30%.

Термин «черный понедельник» обычно относится к краху в 1987 году, но он также используется для обозначения других сильных падений рынка.

Что было причиной падения рынка?

Падение фондового рынка нельзя объяснить одной причиной. Интересно, что событиям черного понедельника 1987 года не предшествовало никаких значимых новостей. Тем не менее, совокупность нескольких факторов спровоцировала панику и неопределенность. Итак, что это были за факторы?

Первым фактором стало внедрение компьютеризированных торговых систем. На сегодняшний день, большая часть торговых сделок упрощается с помощью компьютеров, но так было не всегда. До 1980-х годов фондовые рынки — это в основном шумные и многолюдные места, где трейдеры обменивались активами непосредственно на торговой площадке биржи.

Торговая площадка Нью-Йоркской фондовой биржи (от англ. New York Stock Exchange, сокр. NYSE) в 1963 году, до введения компьютеризированных торговых систем. Источник: Библиотека Конгресса. Оригинальное изображение изменено.

Торговая площадка Нью-Йоркской фондовой биржи (от англ. New York Stock Exchange, сокр. NYSE) в 1963 году, до введения компьютеризированных торговых систем. Источник: Библиотека Конгресса. Оригинальное изображение изменено.

В 1980-х торговая деятельность стала сильно зависеть от компьютерного программного обеспечения. Переход к компьютеризированной торговле позволил значительно ускорить торговую деятельность благодаря системам, способным размещать тысячи ордеров за считанные секунды. Это также повлияло и на скорость движения цены. Для сравнения: современные торговые боты могут перевести триллионы долларов всего через несколько секунд после неожиданного события.

Другие факторы, такие как торговый дефицит Соединенных Штатов, международная напряженность и другие геополитические обстоятельства, также были названы в качестве причин. Помимо этого, значительную роль сыграли средства массовой информации, которые безусловно усилили эффект и масштабы данного события.

И хотя эти факторы также могли поспособствовать падению, решающую роль сыграли решения людей. Психология рынка оказывает сильное влияние в подобных распродажах, которые зачастую случаются из-за массовой паники.

Что такое автоматический выключатель?

После событий черного понедельника Комиссия по ценным бумагам и биржам США (SEC) ввела несколько механизмов по смягчению и предотвращению подобных ситуаций и их последствий.

Один из этих способов — автоматическое выключение, которое останавливает торговлю, когда цена достигает определенного процентного уровня относительно дневного открытия. Хотя мы в первую очередь говорим о Соединенных Штатах, автоматическое выключение было введено и на многих других рынках.

Выключение применяется к основным индексам, таким как индекс Доу Джонса или S&P 500, а также отдельным ценным бумагам. Вот как это работает.

Если цена S&P 500 снижается более чем на 7% в течение торгового дня, торговля останавливается на 15 минут, а затем возобновляется. Это называется выключателем 1-го уровня. Если рынок падает дальше и достигает 13% от дневного открытия, он снова останавливается. Это называется выключателем 2-го уровня. Затем после 15-минутного перерыва торговля возобновляется. Если цена достигает -20% от открытия рынка, торговля останавливается до конца дня. Это называется выключателем 3-го уровня.

Преимущества и недостатки выключателя

В то время, как автоматические выключатели могут эффективно предотвращать резкие обвалы, их существование на рынках является предметом постоянных разногласий.

Некоторые критикуют этот механизм, утверждая, что он оказывает отрицательное влияние на рынки и только усиливает падение. Но почему так получается? Поскольку эти процентные уровни основаны на открытиях рынков, они находятся в публичном доступе. Таким образом, они могут влиять на размещение ордеров и искусственно снижать ликвидность в книге ордеров при определенных уровнях цены.

Снижение ликвидности приводит к большей волатильности, так как попросту может не хватить ордеров, чтобы поглотить неожиданный всплеск предложения. Критики утверждают, что при отсутствии влияния автоматических выключателей на зоны ликвидности, рынки, скорее всего, достигнут естественного равновесия.

Когда дело доходит до мировых фондовых индексов, таких как S&P 500, автоматическое выключение срабатывает только на сильных падениях. С другой стороны, оно может быть активировано при резких движениях вверх в случае с отдельной категорией ценных бумаг.

Как подготовиться к обвалу рынка

Из-за особенностей рынков и психологии толпы падения практически неизбежны. Как же подготовиться к падению рынка?

Рассмотрите возможность создания инвестиционного плана или общей торговой стратегии. Когда рынок падает, и многие инвесторы в панике начинают продавать свои активы, важно сохранять спокойствие, рациональность и избегать принятия эмоциональных решений. Для этого необходимо создать долгосрочный инвестиционный план или торговую стратегию, которая оградит вас от импульсивных действий.

Еще один механизм — это установка ордеров стоп-лосс. Ни один успешный трейдер не может обойтись без защиты краткосрочных сделок, однако среди долгосрочных инвесторов этот способ менее распространен. Даже если стоп-лосс установлен в большом ценовом диапазоне, он может предотвратить огромные потери при падении рынка.

Что касается падений на мировом рынке, на данный момент все они носят временный характер. Хотя времена экономической рецессии могут длиться до нескольких лет, как правило, рынки впоследствии восстанавливаются. Если взглянуть шире, мировая экономика все время стабильно растет, и подобные коррекции являются лишь временной регрессией.

Показатели промышленного индекса Доу-Джонса в период с 1915 по 2020 год.

Показатели промышленного индекса Доу-Джонса в период с 1915 по 2020 год.

Хотя это утверждение верно для мировых рынков, привязанных к экономическому росту, оно не относится к рынкам криптовалют. Поскольку блокчейн-индустрия еще молода, криптовалюты представляют собой рискованный класс активов. Некоторые из них могут никогда не восстановиться после серьезного падения рынка.

Другие известные черные понедельники

28 октября 1929 года

Обвал фондовых рынков, предшествовавший Великой депрессии в 1930-х годах. Учитывая его долгосрочные экономические последствия, обвал осенью 1929 года является самым разрушительным крахом фондового рынка на сегодняшний день.

29 сентября 2008 года

После того, как лопнул пузырь на рынке недвижимости США, фондовые рынки начали падать. Это привело к мировому экономическому кризису конца 2000-х и начала 2010-х годов. Если вы хотите узнать об этом больше, ознакомьтесь с нашей статьей Финансовый кризис 2008 года.

9 марта 2020 года

Худший день для фондового рынка США со времен мирового экономического кризиса вызван пандемией коронавируса и войной цен на нефть. На тот момент, это было самое большое однодневное падение с 2008 года, но данный рекорд продержался всего неделю, об этом вы узнаете в следующем абзаце.

16 марта 2020 года

После вспышки коронавируса начали нарастать опасения по поводу потенциальных экономических последствий пандемии. В результате, на американском рынке случилось еще большее однодневное падение, чем неделей ранее. Этот день можно рассматривать как пик первоначального шока от воздействия коронавируса на финансовые рынки.

Резюме

Подводя итоги можно сказать, что черный понедельник в 1987 году был серьезным крахом фондового рынка того времени, после чего данный термин начал использоваться для обозначения других сильных падений на фондовом рынке, таких как: в 1929, 2008 и 2020 годах.

В последствии этого были введены новые механизмы в попытке смягчить последствия внезапных обвалов. Одним из наиболее эффективных и противоречивых механизмов является автоматический выключатель, который останавливает торговлю при достижении определенного процентного уровня падения цены.

Как же можно подготовиться к падению рынка? Продумайте возможные сценарии, чтобы выбрать эффективный инвестиционный план или торговую стратегию. Изучите такие темы, как управление рисками, диверсификация портфеля и психология рынка, чтобы избежать больших потерь во время падения.