Осторожно! Много текста.

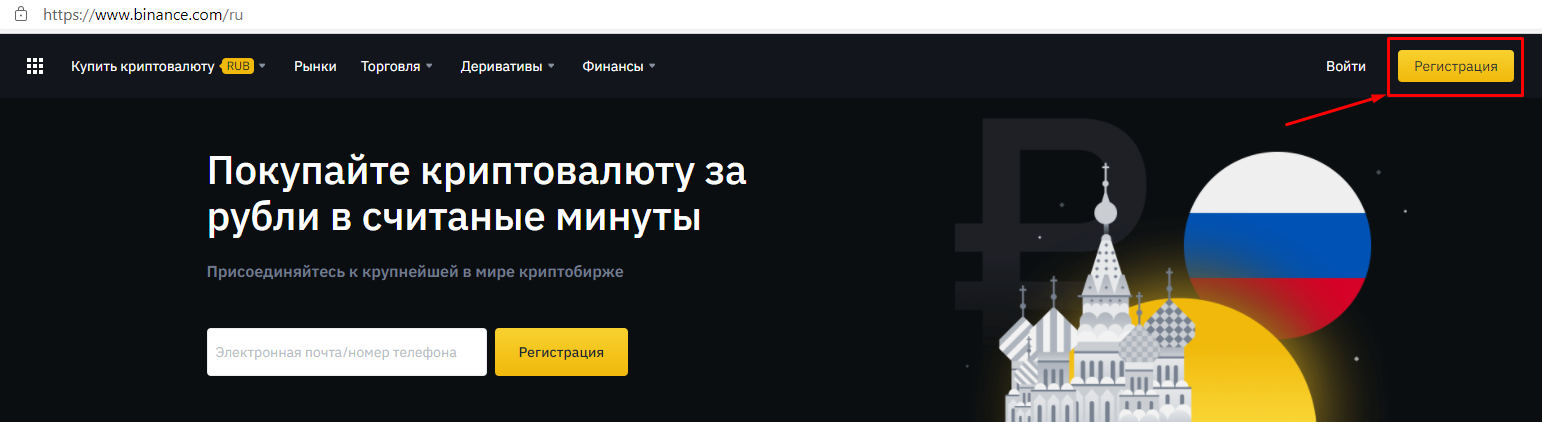

Вы, возможно, знакомы с принципами работы криптовалютной биржи. Нужно лишь зарегистрироваться с помощью электронной почты, придумать пароль, подтвердить аккаунт – и можно начинать торговать криптовалютой.

Децентрализованные биржи работают похожим образом, но не требуют от пользователя регистрации. Чаще всего в них не нужно вводить и выводить криптовалюту. Торговля происходит напрямую между кошельками двух пользователей с ограниченным участием третьей стороны (а возможно и без).

Децентрализованные биржи могут быть немного сложнее в работе, и они не всегда предлагают нужные вам активы. Но по мере развития технологий они вполне могут стать важной частью криптовалютной отрасли.

Введение

С самых первых дней существования биткоина биржи служили каналом связи для покупателей и продавцов криптовалюты. Без этих бирж, привлекающих пользователей со всего мира, криптовалютный рынок обладал бы низкой ликвидностью и не мог бы предложить справедливую цену активов.

Традиционно в этой сфере преобладали централизованные игроки. Однако по мере стремительного развития технологий появлялось все больше и больше инструментов для децентрализованной торговли.

В этой статье мы познакомимся с децентрализованными биржами (DEX) – торговыми площадками без посредников.

Децентрализованные биржи

Теоретически любой одноранговый обмен может представлять собой децентрализованную торговлю. Но в этой статье нас в первую очередь интересует сама платформа, предлагающая функции децентрализованных бирж. Главное отличие заключается в том, что их серверная часть работает на блокчейне. Никто не будет иметь доступа к вашим средствам, и вам не нужно будет доверять бирже в той же мере, в которой это приходится делать, торгуя на бирже централизованной.

Как работает централизованная биржа

На обычной централизованной бирже пользователи вносят деньги либо в фиатной валюте (посредством банковского перевода или кредитной/дебетовой карты), либо в криптовалюте. После внесения криптовалюты пользователь теряет над ней контроль. Вывести или обменять эти средства возможно, но с технической точки зрения потратить их на блокчейне уже нельзя.

Контроль над приватными ключами также ограничивается, то есть при выводе средств необходимо запрашивать у биржи подпись транзакции от имени пользователя. Во время торговли транзакции не проходят в чейне – вместо этого биржа распределяет балансы пользователям в своей собственной базе данных.

Рабочий процесс полностью оптимизирован, поскольку низкая скорость блокчейнов не препятствует торговле и все происходит в единой системе. Криптовалюты легко покупать и продавать, а в распоряжении пользователей большее число инструментов.

Однако ради всего этого вам приходится жертвовать независимостью и доверять свои средства бирже. В результате вы подвергаете себя определенному риску. А если ваши BTC будут украдены? А если хакер атакует систему и завладеет вашими средствами?

Многие пользователи идут на этот риск. Они просто стараются выбирать надежные биржи с хорошей репутацией и мерами предотвращения утечек данных.

Как работает децентрализованная биржа

DEX имеют схожие черты с централизованными биржами, но также – и существенные отличия. Прежде всего отметим, что пользователи могут выбирать между несколькими типами децентрализованных бирж. В каждой из них ордера выполняются в чейне (с помощью смарт-контрактов), и пользователи ни в коем случае не жертвуют своей независимостью.

Иногда работа проводится на кросс-чейнах DEX, но обычно все операции связаны с активами в едином блокчейне (например, Ethereum или Binance Chain).

Ончейн-книги ордеров

На некоторых децентрализованных биржах все операции осуществляются в чейне (далее мы рассмотрим гибридные подходы). Каждый ордер (а также его изменения и отмена) записывается в блокчейн. Это наиболее прозрачный подход, поскольку вы не доверяете свои ордера третьей стороне.

К сожалению, это не совсем практично. Поскольку каждой ноде в сети необходимо записать ваш ордер, вы должны заплатить комиссию. Вам придется подождать, пока майнер не добавит информацию о вашем ордере в блокчейн, что может занимать немало времени.

Некоторые считают, что фронтраннинг является недостатком этой модели. Обычно он происходит на рынках, когда инсайдеры знают о незавершенной операции и используют эту информацию для совершения сделки перед обработкой операции. Таким образом этот пользователь получает выгоду от закрытой информации, что в действительности незаконно.

Конечно, если все публикуется в глобальном реестре, фронтраннинг станет невозможным. Тем не менее может быть развернут другой вид атаки: майнер видит ваш ордер до его подтверждения и добавляет собственный ордер в блокчейн, опережая вас.

В качестве примеров моделей ончейн-книги ордеров можно назвать Stellar и Bitshares DEX.

Офчейн-книги ордеров

Офчейн-книга ордеров DEX в некотором смысле децентрализована, но все еще более централизована, чем другие. Вместо того чтобы размещать каждый ордер в блокчейне, они размещают их в других местах.

Где именно? Вариантов несколько. Вы можете работать в централизованной системе, полностью отвечающей за книгу ордеров. Если этой системой управляют злоумышленники, то они могут использовать рынок для фронтраннинга или искажения ордеров. Однако у вас будет преимущество в виде некастодиального хранения.

Одним из таких примеров является протокол 0x для ERC-20 и других токенов, развернутых в блокчейне Ethereum. Вместо того чтобы действовать как отдельный DEX, он обеспечивает структуру для «ретрансляторов» с целью управления офчейн-книгами ордеров. Используя смарт-контракты 0x и некоторые другие инструменты, хосты могут подключаться к объединенному пулу ликвидности и передавать ордеры между пользователями. Сделка в чейне выполняется только по согласию сторон.

Такие подходы гораздо более привлекательны с точки зрения удобства использования, чем полагающиеся на ончейн-книги ордеров. Они не сталкиваются с такими же ограничениями с точки зрения скорости, поскольку реже используют блокчейн. Тем не менее сделка должна совершаться в сети, поэтому модель офчейн-книги ордеров все еще уступает централизованным биржам с точки зрения скорости.

Офчейн-книги ордеров реализованы на Binance DEX, IDEX и EtherDelta.

Автоматические маркет-мейкеры (AMM)

Устали от термина «книга ордеров»? Отлично, потому что модель Automated Market Maker (AMM) полностью исключает эту идею. В ней не участвуют мейкеры и тейкеры – только пользователи, теория игр и немного магии.

Специфика AMM зависит от реализации: обычно они объединяют смарт-контракты и предлагают стимулы для вовлечения пользователей. Мы не будем подробно описывать различные варианты, но в качестве примера рассмотрим Uniswap DEX. Больше информации можно найти в нашей статье Что такое Uniswap и как он работает?

Доступные сегодня DEX на основе AMM, как правило, удобны для пользователя и интегрируются с такими кошельками, как MetaMask или Trust Wallet. Однако, как и в случае с другими формами DEX, для расчетов по сделкам необходимо совершать транзакцию в чейне.

Среди проектов, работающих в этом направлении и способствующих торговле токенами ERC-20, можно назвать Uniswap и Kyber Network (которые подключаются к протоколу Bancor).

Плюсы и минусы DEX

Ранее мы в общих чертах затронули некоторые преимущества и недостатки DEX. Давайте рассмотрим их подробнее.

Плюсы DEX

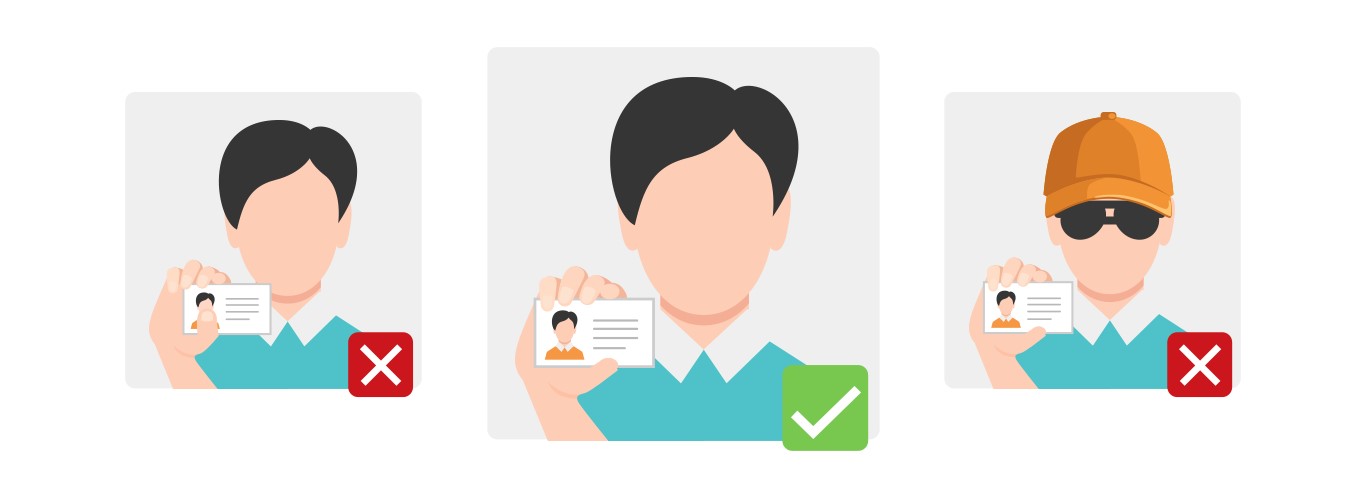

Не нужно проходить проверку KYC

Проверки KYC/AML (Знай своего клиента и Борьба с отмыванием денег) являются обязательными для многих бирж. По нормативным причинам пользователи должны предоставлять документы, удостоверяющие личность, и подтверждать свой адрес.

Это проблема конфиденциальности для одних и проблема доступности для других. Что делать, если у вас под рукой нет нужных документов? Что делать, если произойдет утечка информации? Поскольку DEX общедоступны, никто не проверяет вашу личность. Все, что вам нужно для начала работы, – криптовалютный кошелек.

Однако существует ряд юридических требований, из-за которых DEX частично управляется центральным органом. Если книга ордеров централизована, пользователь должен выполнять эти требования.

Отсутствие риска вмешательства третьей стороны

Основная привлекательность децентрализованных бирж заключается в том, что они не хранят средства клиентов. Таким образом, даже в случае серьезных атак, например, на Mt. Gox, произошедшей в 2014 году, ваши средства не окажутся под угрозой, а конфиденциальная информация не будет передана третьим лицам.

Токены без листинга

Токены, которые не котируются на централизованных биржах, доступны для торговли на DEX при условии наличия спроса и предложения.

Минусы DEX

Удобство использования

На самом деле DEX далеко не так удобны для пользователя, как традиционные биржи. Централизованные платформы предлагают сделки в реальном времени, избавляя пользователя от необходимости ждать окончания времени блокировки. Для новичков, которые не знакомы с криптовалютными кошельками, CEX обеспечивают более простой процесс работы. Если вы забыли свой пароль, то сможете легко сбросить его. Однако если вы потеряете сид-фразу, ваши средства будут безвозвратно потеряны в киберпространстве.

Объемы торгов и ликвидность

Объем торгов на CEX по-прежнему превосходит объем на DEX. Гораздо важнее то, что CEX, как правило, имеют большую ликвидность. Ликвидность – показатель того, насколько доступна покупка и продажа активов по разумной цене. На высоколиквидном рынке бид и аск-цены немного различаются, что демонстрирует высокую конкуренцию между продавцами и покупателями. На неликвидном рынке вам будет труднее найти предложение по разумной цене.

DEX по-прежнему являются относительно нишевыми, поэтому здесь не всегда есть спрос и предложение на желаемые криптоактивы. Возможно, вы не сможете найти некоторые торговые пары, а если и найдете, то, скорее всего, по не слишком справедливой цене.

Комиссия

На DEX комиссии не всегда выше, но они могут обойтись в значительную сумму в периоды перегрузки сети или в случае использования ончейн-книги ордеров.

Резюме

За прошедшие годы появилось множество децентрализованных бирж, каждая из которых стремится упростить взаимодействие с пользователем и создать более мощные торговые площадки. В конечном итоге эта идея в значительной степени соответствует принципу независимости: как и в случае с криптовалютами, пользователям не нужно доверять третьей стороне.

С появлением DeFi DEX на основе Ethereum приобрели большую популярность. В будущем мы, вероятно, станем свидетелями множества технологических инноваций в этой отрасли.